Une conversation avec Mohamed El-Erian

La voie à suivre : Une conversation avec Mohamed El-Erian

- À PROPOS

- ORDRE DU JOUR

- TRANSCRIPTION

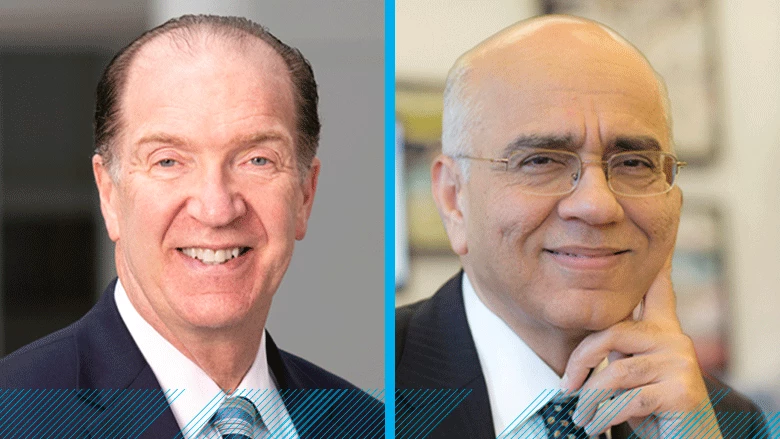

Le président du Groupe de la Banque mondiale, David Malpass, et le président du Queen’s College de l’université de Cambridge, Mohamed El-Erian, analyseront les évolutions de la conjoncture économique mondiale et leurs effets sur le développement.

Hausse des taux d’intérêt, dépréciations monétaires et croissance en berne : comment les pays en développement peuvent-ils faire face à ces crises ? Quel rôle pour les banques centrales et les autres institutions financières ? Et quelles solutions innovantes se dessinent ?

Retrouvez David Malpass et Mohamed El-Erian pour une discussion autour de ces enjeux et des mesures que les pouvoirs publics pourraient prendre pour les surmonter.

The Way Forward (« La voie à suivre ») est une série d’échanges en profondeur sur les défis du développement et les solutions innovantes, animée par le président du Groupe de la Banque mondiale.

[Pabsy Pabalan Mariano]

Bonjour à tous ! Bienvenue à notre événement « La voix à suivre », une conversation entre le Président du Groupe de la Banque mondiale, Monsieur David Malpass et le Président du Queen’s College de l’université de Cambridge, le docteur Mohamed El-Erian. Je m’appelle Pabsy Mariano et comme vous, je suis très très intéressée par la discussion qui va se dérouler dans quelques minutes. Le monde est actuellement confronté à des crises qui s’intersectent. La stabilité macroéconomique est donc très importante. L’inflation : qu’est-ce que cela veut dire ? La chute des devises : qu’est-ce que cela veut dire pour les populations très vulnérables ? Et quel est le rôle que jouent les institutions financières comme les banques centrales pour relever ces défis ?

Donc, ça, ce sont certaines des questions que nous souhaitons aborder aujourd’hui avec vous. Parce que, un petit peu plus tard, pendant la séance questions-réponses, vous pourrez poser vos questions. Pour les personnes dans la salle, levez simplement la main et on vous donnera un micro. Et pour ceux qui nous regardent en ligne, et bien, tapez votre question sur le site de la Banque mondiale. Très bien, on est prêts. Alors, Monsieur Malpass, allez-y.

[David Malpass]

Bonjour à tous. Je suis très heureux d’être ici aujourd’hui. Mohamed, nous sommes très heureux de vous avoir avec nous aujourd’hui. Donc, le monde est dans une conjoncture très critique à l’heure actuelle. Et donc j’ai des tas de questions à vous poser. Mais tout d’abord, nous vous souhaitons la bienvenue encore une fois à la Banque mondiale. Mohamed est donc le président du Queen’s College. Donc il a été pendant quinze ans avec PIMCO. Il a fait une très longue carrière dans les universités et aussi au FMI. Mais encore une fois, nous vous souhaitons la bienvenue à la Banque mondiale.

Alors, quelle a été la transition entre la Banque mondiale et le FMI ?

[Mohamed El-Erian]

Alors tout d’abord, je voudrais dire que je suis très heureux de revenir ici. Je vois des gens que je n’ai pas vus depuis des décennies ici, donc c’est très bien pour moi d’être venu ici. Aux premières années, je faisais mon doctorat. J’ai décidé de poser ma candidature pour être stagiaire à la Banque mondiale, donc à la Banque mondiale prestigieuse bien sûr, et on m’a accepté. J’ai eu l’honneur de travailler avec ce qu’on appelait à l’époque le Bureau des opérations du vice-président et ce que je devais faire, c’était en fait de constituer un livre sur les bailleurs de fonds bilatéraux parce que la Banque mondiale considérait le cofinancement. Donc, j’ai passé trois mois vraiment formidables ici. J’ai aussi rejoint le Club de bridge Banque mondiale/FMI, et quelqu’un m’a dit : « Mais qu’est-ce que vous faites ici ? Vous êtes stagiaire ? » J’ai dit : « Je suis stagiaire à la Banque mondiale » et il m’a dit : « Mais la Banque mondiale, pourquoi pas le FMI ? ». Et j’ai dit : « Et le FMI, c’est quoi ? ». J’ai demandé. Il m’a dit : « Viens voir demain ». Et donc, je suis allé voir le lendemain et ensuite on m’a donné un boulot pendant l’été au FMI, et c’est comme ça que j’ai atterri de l’autre côté de la rue.

[David Malpass]

On essaie bien sûr de recruter toujours des personnes qui viennent des quatre coins du monde. Je viens de revenir de l’Afrique et au Togo, nous avons lancé un mémorum, un protocole d’entente avec les universités au Togo pour avoir des programmes d’échange, des programmes de recherches. Et on espère qu’on va avoir bien sûr un personnel qui sera très talentueux et un personnel qui pourra rentrer, revenir au pays et travailler là-bas. Parce que, bien sûr, les contraintes de capacité, comme elles l’étaient à l’époque, mais même à l’heure actuelle, c’est toujours un défi à relever pour les pays. C’est-à-dire d’avoir suffisamment de talents pour avoir du personnel au ministère des Finances, au ministère de l’Éducation, dans les banques centrales, etc. Maintenant, pour parler des défis auxquels nous sommes confrontés à l’heure actuelle dans le monde, donc, nous avons une augmentation des taux d’intérêt. L’inflation, c’est un petit peu délicat en ce moment. Et donc, quand on examine la trajectoire du monde en développement, j’ai exprimé certaines préoccupations en termes de perspectives. On a montré que les niveaux d’investissement sont en fait bas, et donc cela ne va pas fonctionner en termes de la croissance du PIB qui sera nécessaire pour garder le pas avec la population, mais aussi avec toute l’augmentation de la prospérité. Et donc ça, c’est bien sûr un des buts de la Banque : une prospérité accrue. Comment ? Quelle est votre vue sur la situation et qu’est ce qui pourrait permettre au monde de grandir beaucoup plus à l’avenir ?

[Mohamed El-Erian]

Alors oui, la bonne nouvelle, c’est que si en fait en 2020, on avait discuté, on aurait dit qu’on aurait une croissance économique énorme, on aurait une perturbation de la croissance économique, une perturbation des démarches, une perturbation de différents cycles par les réserves mondiales. Et moi j’aurais dit en 2020 : « Eh bien, tout ça, ça veut dire que c’est en fait une crise pour les pays en développement ». La bonne nouvelle, c’est qu’en fait ça ne s’est pas passé parce que la Banque et le Fonds ont pris des mesures, parce que les pays eux-mêmes ont en fait tiré les enseignements du passé et ont travaillé avec. Et donc le problème, c’est un petit peu comme si on construisait une montagne de sable sur la plage. Si on continue à ajouter du sable, eh bien rien ne change et vous pensez que tout va bien. Et tout d’un coup, il y a donc un problème qui arrive et tout change en même temps. Et moi, ce qui m’inquiète, c’est qu’avec la trajectoire actuelle que l’on suit, on va arriver à de très gros problèmes qui vont avoir des aspects en termes de croissance, en termes de dette. Et avec ça, et bien ça s’accompagne de problèmes sociaux et de gouvernance.

J’ai eu suffisamment de chance ces deux ans et demi pendant la Covid. J’ai en fait appelé toutes les deux semaines Michael Spence, une personne que je respecte, qui est lauréat du prix Nobel et sa connaissance de la croissance est formidable, et Gordon Brown, qui est aussi Premier ministre britannique et qui a travaillé sur la formulation de politiques nationales, mais aussi multipartites. Et donc quand on voit les résultats, eh bien on regarde les trois choses. Le rapport de la Banque mondiale, j’encourage pas mal de gens à lire ceci. Le potentiel de croissance diminue et ça, c’est véritablement un problème. Et les modèles de croissance, eh bien, on doit les repenser. Et nous avons l’opportunité, bien sûr, d’y repenser, parce qu’il y a bien sûr des transitions, la science, le numérique, etc. Donc nous avons une opportunité à repenser les modèles de croissance. Et bien si on ne le fait pas, on n’ira nulle part.

Deuxièmement, la gestion économique nationale. On a appris pas mal de choses sur ce qu’il faut faire, ce qu’il ne faut pas faire. Mais on n’est pas en train d’intégrer tous ces enseignements. Et ensuite le multilatéral. La plupart des questions, des problèmes auxquels on est confrontés sont communs à pas mal de pays. Et si on essaie de résoudre ça pays par pays, on ne va pas pouvoir le faire, on ne va pas pouvoir les résoudre. Donc les solutions se trouvent dans ces trois éléments. C’est dur, c’est très dur, mais l’alternative est en fait bien pire.

[David Malpass]

Alors, restons un petit peu sur ce point. On peut examiner les économies avancées, ensuite les économies en développement et ensuite le rôle des institutions. Mais là où je voudrais remettre ce que vous avez dit en question un petit peu, c’est de dire quels sont les processus d’apprentissage dans les économies avancées. Et même si on a tiré des enseignements des causes de l’inflation ou des causes d’une croissance ralentie, comment est-ce qu’on va pouvoir sortir de ce piège dans lequel on est, c’est-à-dire la très grosse dette dans les économies avancées ? Et les banques centrales ont déjà acheté énormément d’obligations. Donc les protections que vous auriez pu recevoir des banques centrales dans les différents marchés ont déjà été données et donc il devrait y avoir quelque chose qui nous permet d’arriver à un état durable et stable.

[Mohamed El-Erian]

Oui, je suis tout à fait d’accord avec vous. J’ai beaucoup critiqué la Réserve fédérale et les gens ont dit « Mais pourquoi est-ce que vous êtes si critique de ça ? ». Eh bien, c’est parce que le problème de flux est ajouté au problème de stocks, d’actions. Et donc si vous avez des problèmes d’actions, vous ne pouvez pas avoir des problèmes de flux parce que ça s’empire l’un et l’autre. Et il est important… Et ce que font les États-Unis, c’est important. Nous avons tous un système dans lequel les États-Unis sont au centre de ce système. Les États-Unis ont énormément de privilèges parce qu’ils donnent les biens publics mondiaux, donc les systèmes financiers, les réserves de devises, etc. Mais par rapport à ça, il y a un fait à comprendre implicite, c’est que vous devez gérer ce système de manière responsable, parce que si en fait vous le gérer de manière irresponsable, eh bien la périphérie devient encore plus vulnérable.

Et ce que nous avons eu ces deux dernières années, malheureusement, ce que nous avons vu, c’est qu’il y a des problèmes, en particulier au niveau de la Réserve fédérale, qui ont fait que le cœur de ce système est instable.

[David Malpass]

Je crois que c’est accepté que, bien sûr, la Réserve fédérale est un petit peu en retard.

[Mohamed El-Erian]

Alors d’abord, c’est en fait qu’il y a une mauvaise caractérisation de l’inflation. Deuxièmement, c’est qu’une fois qu’ils reconnaissent qu’il y a eu une mauvaise caractérisation ce dernier jour du mois de novembre, quand ils sont allés en fait au Congrès et en fait, ont mis de côté le mot transitoire. Et ça, c’est très, très mauvais de dire le mot transitoire parce que ça veut dire que c’est réversible et que ça ne va pas durer. Et ça, ce n’est pas vrai. Donc le monde est tombé amoureux de cette notion de transitoire. Et donc quand on a dit, le 30 novembre 2021, qu’on allait mettre ça de côté, eh bien, on s’est dit : « On va réévaluer tout ceci ». Mais en fait, la Réserve est en train d’injecter des liquidités dans le système. Et donc, en fait, on a perdu beaucoup de temps. Donc, si vous êtes en train de conduire une voiture, et qu’il y a du brouillard, et que vous dites que le brouillard, c’est transitoire, et que vous ne ralentissez pas, et que vous réalisez que ça, ce n’est plus transitoire, que vous ne ralentissez toujours pas, mais que vous êtes toujours en train de conduire très vite et que tout d’un coup vous appuyez sur le frein, vous allez causer des accidents. Et là, nous sommes en train de causer des accidents économiques et financiers.

[David Malpass]

Maintenant, les politiques fiscales, mais aussi l’assurance pour les dépôts et l’assurance dans les banques, et ça, ça nous amènera aux pays en développement… maintenant, le rôle des politiques fiscales, qui vise à stimuler, et dans pas mal des économies avancées, les déficits budgétaires sont énormes.

[Mohamed El-Erian]

Oui. Trop budgétaire et trop monétaire. Et l’idée était qu’il n’y avait pas de limite de vitesse, qu’on pouvait faire ça aussi longtemps que vous voulez, parce que le monde vit en fait dans un… La Théorie monétaire moderne, c’était qu’on pouvait en fait tout simplement dépenser. Mais en fait, il y a certaines choses qui sont ressorties, si on a des problèmes.

Donc ce qui se passe, ce qui s’est passé en 2021 et 2022, c’est qu’il y a eu des problèmes de fourniture au-delà de la pandémie. D’abord, on a eu en fait une transition énergétique qui est essentielle. Ça, c’est quelque chose que l’on doit faire, mais c’est en fait quelque chose qui va causer l’inflation. On a les marchés du travail, ou la participation au marché du travail qui a réduit. On a des tensions politiques qui vont changer, bien sûr, la mondialisation. Et on a eu des sociétés qui ont réalisé qu’elles avaient besoin de beaucoup plus de résilience, juste à temps, et c’est devenu juste au cas où. Et donc on a en fait reformulé la chaîne d’approvisionnement qui est en fait inflationnaire. Et là, maintenant, on est en train d’essayer de gérer ce genre de choses. Mais malheureusement, le problème de flux a ajouté aux problèmes d’actions.

[David Malpass]

Je pense que nous sommes ce que l’on appelle dans le post monétarisme. Il y a des réserves en excédent dans toutes les banques centrales, donc on ne peut pas appeler le système un système monétaire. Ça va au-delà de ça, quel que soit le nom qu’on veut lui donner. Ça veut dire qu’en fait les banques empruntent et prêtent des obligations. Et en fait, le système a besoin de réserves en excédent. Est-ce que vous pouvez discuter ? Et je pense que votre panel, et bien sûr vous, considérez tout cela, vous considérez le multilatéralisme et d’autres choses. Est-ce que la communauté universitaire académique adhère à l’idée que les banques centrales doivent en fait donner des actifs liquides de haute qualité pour pouvoir effectivement parer à l’échec des banques ?

[Mohamed El-Erian]

Donc la notion de sortir de ce régime, eh bien, on va dire qu’on ne va pas avoir un dilemme, mais un trilemme.

[David Malpass]

Donc le régime étant les banques centrales ayant bien sûr énormément de réserves.

[Mohamed El-Erian]

Alors dans le cas de la Réserve fédérale, c’est différent, mais pour le Groupe de la Banque mondiale, nous n’avons pas ceci. Imaginez les 649 milliards de dollars sur un très long terme, qui est une somme qui est prêtée aux pays à revenus faibles, aux pays pauvres. Alors pour le cas de la Banque centrale européenne, oui, il y a cette notion que si nous nous désengageons, si nous nous retirons, ce n’est pas seulement un problème pour maintenir la stabilité, mais faire face à ce triplet de problèmes nous amène à un autre problème et ce sera un problème pour l’économie financière et ceci représente l’allocation des finances. Le problème pour l’économie financière, c’est qu’on n’a pas les réajustements à temps. Nous avons l’exemple de la Banque de Silicon Valley. Il s’agissait d’un président très résilient qui a dit à Bloomberg que tout stagiaire dans sa banque aurait reconnu qu’il y avait un problème bien plus tôt. Mais que faisait le fait ? Et la réalité, c’est qu’il y a eu un échec à cause du fait que les banques possèdent des obligations.

Et moi, quand je travaillais pour une société en gestion d’actifs, on essayait de nous convaincre d’investir dans un pays ou dans une société en particulier. Donc nous, nous faisions tout le travail de vérification sur la résilience, ces triplets, ces questions de trilemme. Et nous nous posions la question suivante : qui rachèterait ? Parce que l’acheteur doit valider en premier avant de faire l’achat. Au moment où vous terminez, vous voulez qu’il puisse y avoir plusieurs candidats pour le rachat, mais les racheteurs peuvent changer d’avis. Alors, la Banque centrale possède une imprimerie à la banque. Ils sont non commerciaux et peu importe le prix. Et ils vont investir dans plusieurs de ces unités.

[David Malpass]

Alors le monde est d’accord de prendre des risques dans l’allocation de ce flux de capital. Moi, personnellement, j’étais critique de ce fait parce que le flux ne se dirige pas vers les petites entreprises et il se dirige vers les plus riches partout dans le monde, les personnes qui peuvent se permettre d’avoir ces investissements et on a vu cette inégalité s’élargir à travers le monde.

Pour les pays en développement, c’est un grand défi. Il n’y a pas de convergence. C’est le fait de l’écart entre les pays à revenu faible, en développement, et cet écart s’agrandit entre les pays riches. Et les défis pour les assurances sont aussi un défi pour le système bancaire en général. Donc, ce que le monde doit faire, c’est, de manière robuste, soutenir, appuyer l’idée qu’il y a un capital à court terme, les finances d’échanges commerciaux. Et nous, dans cette corporation ici, nous avons essayé d’augmenter nos capacités pour permettre aux clients de rester au-dessus des niveaux critiques. Mon souci, c’est que, une fois qu’on a un relevé, moi j’ai recommandé de rétrécir justement, c’est relever pour permettre aux banques d’avoir plus de prêts sans devoir s’approprier les obligations à long terme. Et nous voulons que les banques puissent justement participer à cette croissance plus lente.

[Mohamed El-Erian]

Ce qu’on verra, c’est que les banques vont commencer à prêter moins. Je ne veux pas dire qu’il s’agit d’une crise, mais avec l’exemple des trois banques en défaillance, ceci me fait penser que nous ne sommes pas dans les années 70 à 80. Nous avons eu du blé en 1980, dans les années 80, et la question c’est : comment cycler et diriger ces réserves ? Et nous avons ce problème maintenant et en plus du problème des actifs pour les pays en développement. Qu’est-ce qu’on fait avec ces pays qui ont accumulé tellement de dettes ? Et c’est dans l’intérêt de tout le monde, y compris les créditeurs, d’avoir une solution de dette parce que ceci représente quelque chose de très complexe et ceci fait mal, particulièrement aux plus pauvres. Et comme dans les années 70 et 80, les surplus se trouvaient dans des régions différentes, mais à la base c’est exactement la même chose. Donc une mauvaise allocation du capital et comment le rediriger. Je crois que si nous pouvons être préemptifs dans la manière dont nous traitons de ces problèmes, il y a eu une incitation très importante pour les créditeurs privés, mais les pays peuvent réallouer les financements dans d’autres secteurs,

[David Malpass]

Mais pour être plus spécifiques, les pays, même les pays les plus pauvres, paient des montants massifs aux créditeurs encore en ce moment. Donc, ces créditeurs ont bien plus d’argent que les pays auxquels on prête les sommes. Donc ce que moi je pousse, c’est plus de transparence. Donc il faut commencer par savoir comment est-ce que vous êtes redevables et à qui. Et la Banque mondiale a beaucoup d’efforts pour essayer de recueillir les données. Le G7, donc, travaille également là-dessus. Donc, nous essayons d’avoir un processus de réconciliation. Et nous avons eu notre première réunion en Inde pour le G20 en février. Nous aurons une autre séance de suivi la semaine prochaine, la table ronde sur la dette. Et donc nous allons commencer à discuter avec le secteur privé, les créditeurs, donc la Chine avec le Club de Paris, pour essayer d’avoir et aussi d’impliquer le pays qui possède la dette pour participer à cette conversation. Parce que nous avions pensé que nous allions discuter entre nous simplement. Et on a décidé qu’on a besoin d’un processus plus inclusif. Mais la réalité, c’est que le processus a été ralenti et les montants se sont accrus rapidement. Ceci est un défi à cause des intérêts, des intérêts sur les intérêts. Et une chose que nous avons commencée en décembre 2019, c’est les vagues mondiales de la dette. Et nous avons entendu des commentaires disant que nous faisons la même chose encore et encore. Et nous essayons de résoudre les choses de la même manière, encore et encore. Donc je ne veux pas être trop critique des emprunteurs et des institutions bancaires, mais nous voyons que celles-ci ont tendance à survendre par rapport à la valeur des pays bénéficiaires. Donc chacun à l’intérieur du système veut qu’on continue à faire bouger les choses. Donc l’emprunteur aime cette situation parce qu’ils ne finissent pas par avoir les conséquences négatives. Et on peut utiliser ces sommes pour d’autres raisons.

Mais je crois que la solution est claire : plus de transparence et certaines règles à suivre concernant les instruments. Dans ce cas, les créditeurs bilatéraux et leurs instruments qui leur permettront de se restructurer plus rapidement. Ceci nous aidera à nous éloigner des risques, des aléas. Les créditeurs réussissent à s’en sortir en général, mais les pays en dette, non. Je suis très inquiet pour la région de l’Afrique de l’Ouest et alors que le marché de Londres va fermer, les emprunteurs doivent regarder leurs marchés internes. Il n’y a pas suffisamment de capital pour continuer le cycle.

[Mohamed El-Erain]

La composition du secteur privé… Je plaisantais souvent et j’ai vu ça de mes propres yeux : on a eu ces flux massifs de financement d’obligations pour les pays en développement, typiquement parce que quelque chose a poussé les pays en développement pour repousser ce capital vers l’extérieur. Et donc moi, j’appelle ça les résidents et les touristes. Les résidents comprennent quand les choses ne vont pas bien et comprennent quand il s’agit de questions à long terme. Les touristes, c’est comme s’ils prenaient une brochure et disaient : « Bon, il y a quelque chose qui ne va pas, on va à l’aéroport et on s’en va. »

[David Malpass]

Donc il faut que nous nous concentrions sur ce qui arrive et ce qui ressort. Et ceci remonte à ce que vous disiez tout à l’heure sur la volonté de prendre des risques en ce qui concerne la durée. Et au cours des trois dernières années, on aurait dit qu’il y avait un désengagement parce que la Banque centrale achetait tellement d’obligations, donc on se dirigeait vers une situation très risquée. Et une des choses qui m’inquiète pour les dix années à venir, basée sur ce rapport qui a été publié la semaine dernière, c’est que les investissements ne prennent pas place à l’intérieur du pays, mais le capital se dirige vers l’extérieur. Et j’ai déclaré ceci dans un de mes discours la semaine dernière : il faut faire les changements qu’on peut maintenant parce que la situation internationale ne va pas s’adoucir pour être plus attrayante aux pays en développement. Donc cela va prendre plusieurs années pour avoir ce réajustement des prix d’actions. Et en attendant, les marchés mondiaux vont chercher à voir quels pays font des changements positifs.

Est-ce que je peux vous poser la question sur ce que vous pensez des pays ? Est-ce qu’il y a des pays que vous aimez ? On a vu de la pression sur les devises dans certains pays et je vais en parler par exemple en détaillant pour le Nigéria, l’Éthiopie qui fait face à des défis et ce sont vraiment des pays très importants pour le monde. L’Afrique du Sud également, et le continent africain en général doit faire face à de multiples défis.

[Mohamed El-Erian]

Donc dans les quatre pays, l’Égypte par exemple, les devises sont en train de réaliser leur propre réajustement. Mais si nous mettons tout le poids sur la devise sans avoir de clarté sur ce qui représente la demande, sans faire des réformes autre part, alors le marché des changes ne va pas pouvoir faire face à cette situation et ça devient très effrayant.

[David Malpass]

Et donc il faut avoir un équilibre et pas avoir un dépassement constant. Donc vos propres investisseurs, vos investisseurs locaux ont leur capital à l’extérieur du pays et donc eux, ils peuvent revenir réintégrer avec un changement positif.

[Mohamed El-Erian]

Oui, absolument. Mais je me souviens quand j’emmenais ma fille à Disneyland. On allait donc à Disneyland et en fait on entendait, quand on arrivait là-bas, c’était « Est-ce qu’on y arrive ? On est là, on est là, etc. » Et ensuite elle était malade quand j’étais avec ma fille. Donc en fait, le voyage était tellement terrible qu’à destination on n’arrivait pas à vraiment avoir de plaisir. Donc dans le processus de ce voyage, de ce cheminement, il va y avoir vraiment un impact sur les pauvres et donc cette inflation va vraiment impacter les pauvres. Énormément. La classe moyenne va être réduite dans tout ce processus. Donc oui, on va arriver à un moment où la devise est tellement bon marché, il y a bien sûr un manque de perte de capital, mais en fait, ce cheminement, ce chemin, en fait coûte très cher.

[David Malpass]

Oui, tout à fait. Donc, il faudrait développer un marché dans lequel le niveau de devises n’est pas important, effectivement, mais c’est important. On devrait avoir une vision beaucoup plus claire dans le monde qu’un gouvernement responsable devrait essayer de créer un système où les devises seront stables. Ça veut dire qu’il doit y avoir une viabilité budgétaire du pays. On ne peut pas bien sûr monétiser sa dette par le biais de la Banque centrale. Et en fait, du point de vue académique, on n’en est pas arrivé là. Il y a cette neutralité sur la devise. Les économistes expriment tout, et c’est vous qui avez peut-être commencé ça quand vous étiez à la Banque mondiale en tant que stagiaire, en voyant la valeur réelle des choses. Et ça, cela vous éloigne. Donc, la valeur réelle, ça, ça ne marche pas pour les pauvres, parce que ce sont eux qui, en fait, sont les plus impactés par l’inflation et donc le véritable taux de croissance pour un pays, c’est bon pour une moyenne. Nous avons vu au Brésil que, par exemple, il y avait eu une croissance positive pendant des années et des années et les personnes qui étaient en fait au bas de l’échelle étaient en fait de plus en plus pauvres dans les années 60, 70 et 80. Et donc je pense qu’on doit revenir et en fait voir le monde de manière nominale, c’est-à-dire les pauvres. Et à la Banque mondiale, nous, nous essayons désespérément de diminuer la pauvreté. Mais quand il y a une dévaluation de la devise, la pauvreté s’étend.

[Mohamed El-Erian]

Oui, notre profession devrait être beaucoup plus ouverte par rapport à trois points de vue, c’est-à-dire, un : les transitions. C’est important. On ne peut pas en fait se dire qu’on va passer d’un mauvais équilibre à un bon équilibre sans savoir ce qui va se passer entre les deux, parce que sinon on crée un déséquilibre et énormément de problèmes.

Deuxièmement, c’est en fait la science du comportement. On doit comprendre mieux pourquoi les politiques n’ont pas d’impact sur les gens, pourquoi est-ce qu’on s’attend à ça. Et on ne peut pas recommencer à faire la même chose. C’est en fait une inertie active. Si je vous parle dans une langue que vous ne comprenez pas et que vous ne m’entendez pas, eh bien la solution, ce n’est pas de parler plus fort, mais de changer le langage. Donc il y a une question de communication.

Et troisièmement, le monde de la finance. Nous ne prenons pas suffisamment en compte, en fait, les retours d’informations sur l’économie et les finances. Donc il y a tendance dans les cercles universitaires de faire ça.

[David Malpass]

Je voudrais trouver bien sûr l’optimisme. Vous avez mentionné bien sûr l’optimisme dans la technologie, etc., mais en fait, l’optimisme, c’est que les marchés regardent à l’avenir, voient l’environnement et peuvent revenir, peuvent réagir s’ils peuvent trouver de bons investissements.

[Mohamed El-Erian]

Si on voulait être optimiste et on le devrait, eh bien, nous avons une opportunité avec ces transformations massives qui précèdent. Le vert, le numérique, la science, ça, ce sont des transformations massives qui permettent aux pays de faire des sauts vraiment énormes en avant. C’est une opportunité énorme. Si on ne saisit pas cette opportunité, eh bien la déconversion va être encore pire. Deuxièmement, on a appris énormément pendant la pandémie entre les partenariats public-privé (PPP). Le développement des vaccins a été en fait un des partenariats public-privé qui était vraiment le plus extraordinaire. Au lieu de dire : « on va cofinancer », on a pensé : « quelle est la tranche de risque qui est catastrophique pour le secteur privé ? ». Et si en plus on peut éliminer cette tranche, ça veut dire qu’en fait on ne va pas financer tout, mais on va financer uniquement le point catastrophique. Et dans ces cas-là, le secteur privé peut remplir tout ça. Et bien dans ces cas-là, on peut bien sûr chiffrer tout ça.

Donc nous avons appris énormément sur ces PPP, comment ils peuvent fonctionner. Et bien sûr, ce que l’on considère, c’est qu’en fait il va falloir beaucoup de PPP. On a bien sûr appris pas mal de choses sur les modèles de croissance. Nous avons aussi énormément appris sur la manière de coordonner en termes de multilatéralisme et donc il faut prendre du recul et dire : « Oui, on n’est pas dans une bonne conjoncture, mais nous avons appris tellement de choses ces dernières années. Appliquons tout ça pour arriver à une conjoncture meilleure ».

[David Malpass]

Alors je dois dire par rapport à ça que la capacité ou les estimations des risques de crédit, ça a été un petit peu confus. Et ça, ça empêche de faire de bons choix par rapport à ce genre d’investissement. Il doit y avoir une solution, ou tout au moins un point de départ pour les économies avancées qui devraient libérer du capital, du capital qui pour l’instant est pris. Et donc les points positifs que vous avez mentionnés dans ces cas-là peuvent avoir plus d’impact.

Mais quel est le rôle des banques ? Le rôle des banques, comment, et le FMI, si on pense aux institutions mondiales, quels changements positifs peuvent être apportés ?

[Mohamed El-Erian]

Moi, j’ai grandi dans un monde où, avant d’argumenter pour toute institution publique, il faudrait savoir où se trouvent les échecs des institutions. Parce que sinon, ces institutions publiques vont avoir du mal. Quand la Banque mondiale et le FMI ont été formés, c’était en fait très très clair où étaient les échecs et les faillites. Et bien c’était une question de capital. Et là, la Banque mondiale et le FMI ont joué un rôle vraiment essentiel. Bon, de ce côté, aujourd’hui, du côté IDA, il y a toujours ce problème. Du côté non IDA, il y a eu une grande évolution, parce que vous êtes en compétition avec d’autres qui peuvent amener un capital d’une manière beaucoup plus rapide, peut-être pas d’une manière aussi efficiente, mais d’une manière beaucoup plus rapide. Et les gens optent pour la rapidité plutôt que la qualité. Ça, c’est la réalité de ce que font les gens. Et donc, ce que vous amenez vous, c’est de savoir où il arrive toutes les transformations et d’être le conducteur pour les gens qui voudraient faire ça tout seuls. Imaginez que vous êtes en train d’écouter un orchestre où les gens ont de la musique qui en fait ressemble aux autres, mais pas exactement. Et si vous n’avez pas de chef d’orchestre, eh bien cet orchestre va vraiment être abominable. Et donc il s’agit du côté non IDA, ça va au-delà des flux financiers, ça va au-delà des flux financiers, et ça, c’est dur à faire. J’ai dit à David que le FMI a un avantage structurel. C’est en fait les questions de consultance. Et il n’a pas aimé ça, bien sûr, mais cela force 190 pays à avoir des discussions annuelles et cela force le multilatéralisme. Donc l’article 4, c’est quand en fait le FMI examine chaque pays, y compris les économies avancées. Et en fait, il y a donc dans ces cas-là un dialogue, et ça, c’est une discussion multilatérale. Et ça, c’est en fait un avantage structurel. Et j’ai toujours dit que si la structure peut faire, en fait, peut vraiment faire le gros des choses, je n’ai pas de problème avec l’article 4. Ce que vous avez, vous avez… Et je dis toujours aux gens, on ne peut pas être…

[David Malpass]

On ne peut pas être une belle maison dans un mauvais quartier. Il faut se préoccuper du quartier. Nous avons bien sûr un dialogue avec les pays en développement. Nous travaillons avec le FMI et là, l’un des défis, c’est la structure d’incitation. Et vous avez raison. Vous dites que, bien sûr, les parties non IDA de la banque, en particulier la Bird, la Banque internationale pour la reconstruction, la MIGA, travaillent ensemble pour essayer d’aider les pays à créer un environnement qui sera en fait attractif pour le capital, donc c’est-à-dire les pays de revenu intermédiaire. Mais ça, c’est fait en compétition avec d’autres sources de prêts ou d’autres sources d’investissement que les pays peuvent attirer. Et donc, l’un des défis auxquels on est confronté, c’est qu’on doit faire ça de manière efficace, efficiente, au sein du Groupe de la Banque pour pouvoir attirer le pays à dialoguer. Et on fait cela par le biais d’une discipline fiscale, d’avoir bien sûr un package attractif pour le pays et, bien sûr, on l’espère, en tant que chef d’orchestre en quelque sorte. Je considère ça comme un rôle en termes de projet et de gestion des réformes que la Banque peut faire pendant un certain nombre d’années. Et donc l’une des propositions de valeur. Donc le FMI a l’article 4, et la Banque, de son côté, elle a une relation de très longue date avec les pays, qui peut rester sur dix ans. Et là, quand on peut trouver des dirigeants dans le monde qui veulent avoir une durée à long terme, qui veulent que leur pays progresse et qui veulent ce que vous avez appelé ce cheminement, ce voyage, et donc ce cheminement va prendre énormément de temps pour arriver à une responsabilité monétaire et fiscale et budgétaire, à avoir une ouverture du commerce, etc. Et le défi à chaque point, c’est vraiment tentant pour les gouvernements de dire : « Ah, c’est vraiment dur ! Et en fait, j’ai cette solution beaucoup plus rapide à court terme ». Et ça, effectivement, c’est notre défi. C’est le défi auquel on est confronté. Le court terme qui a des avantages pour certains pays, c’est en fait beaucoup plus facile pour certains pays plutôt que le long terme auquel la Banque va participer. Et on explique ça aux différents pays. On sera là pendant dix ans, si on peut faire des progrès sur tel ou tel obstacle à l’investissement ou au commerce, etc. Mais ce blocage par rapport au secteur privé, ils considèrent ça et se disent : « Bon, il y a pas mal de gens qui dépendent de ce blocage et donc on ne va pas aller de ce côté-là ». Alors, comment est-ce qu’on peut gérer ce genre de choses ?

[Mohamed El-Erian]

Alors tout d’abord, je voudrais dire qu’en fait nous sommes tout à fait alignés sur les choses qui sont en fait importantes. J’ai passé plus de 40 ans à défendre devant les gouvernements, les responsables gouvernementaux, devant le FMI et la Banque mondiale, mais ça devient de plus en plus dur parce que si on ne gère pas les questions macroéconomiques, la gouvernance, les réformes, etc. ce n’est pas crédible. Parce que je dis : « Bon, on arrive » (quand je dis « on », c’est parce que je fais partie de ces…) donc on argumente sur plein de choses et on nous demande, on nous pose des questions et on ne peut pas y répondre, parce que certaines des pratiques, en fait, ne sont absolument pas logiques. Et ils disent, les pays nous disent : « Qui représentez-vous véritablement ? ». Et il ne faut pas sous-estimer le fait que c’est vraiment une question problématique. C’est dans l’intérêt de tous les membres de prendre en compte les questions de représentation et de gouvernance. Parce que, au niveau micro, les gens ne vont pas y adhérer parce qu’ils vont se dire : « Est-ce qu’il y a quelque chose derrière que je ne sais pas ? ». Et donc, quand ça va être dur, dans ces cas là, ils abandonneront ce que vous disiez, ce que vous dites pour aller autre part. Et donc il faut au niveau macro que les choses se passent. Mais aussi il faut avoir l’enveloppe qui encourage les gens à rester, à garder, à rester à la barre. Et je sais qu’en fait c’est très dur. Je ne devrais peut-être pas soulever ce genre de question, mais je pense que ces organisations jouent un rôle véritablement essentiel. Et l’ironie, c’est qu’on ne pourrait pas aujourd’hui recréer ces organisations. Donc, il faut les chérir parce que ce sont des organisations très spéciales dans le monde. Aujourd’hui, c’est un monde fragmenté et donc il est très important de préserver ces institutions.

[David Malpass]

Alors, effectivement, il y a eu en fait une… Donc on a voulu réinventer le FMI et la Banque mondiale en termes de réinventer en termes de développement. Nous avons parlé de certains de ces points. Donc, les devises stables, ça, c’est en fait un point de départ. Des banques centrales qui opèrent ou qui fonctionnent dans un cadre, ça, c’est aussi une discipline fiscale qui est importante par le pays. Ça, c’est important, parce que sinon vous éloignez le capital ou vous retirez le capital, vous empruntez dans l’avenir ou vous empruntez ça dans l’économie, une économie qui pourrait croître, et dans le secteur privé. Donc il faut reconnaître que les emplois vont venir des investisseurs qui investissent dans le pays. Donc ça, c’est notre point de départ pour le cadre. Et on pousse cela, on encourage et on essaye de développer ce genre de choses. Là où nous en sommes dans le monde entier, c’est que les pays considèrent ça et se disent : « Ça va prendre énormément de temps et je pense que je ne pourrais pas rester là ».

[Mohamed El-Erian]

Donc, je suis arrivé, je le disais bien sûr, dans la Banque, et on m’a dit qu’on ne pouvait pas prendre de photos de ce qui était sur le mur. Et sur le mur, c’est en fait une vision de la Banque mondiale. Mais vous savez à quel point c’est puissant ce genre de choses. C’est très puissant ce qui est écrit sur le mur de la Banque et chaque fois que je vais à la Banque, je regarde ceci.

[David Malpass]

Et ceci motive l’institution à se dire : « Partons des données sur où se trouve la pauvreté, pas seulement dans les pays pauvres, mais dans les pays à revenu intermédiaire également », et « Qu’est-ce que nous pouvons faire pour les sortir de cette situation ? ». Nous venons d’avoir une discussion très détaillée avec notre Conseil sur l’évolution de la Banque et nous avons donc repris ce thème de la réinvention de ce que représente la Banque. Et le Conseil est d’accord que c’est une mission centrale qui est de partager la prospérité du bas vers le haut. La moitié inférieure doit remonter à la tranche intermédiaire, et ainsi que la sensibilisation des biens publics qui sont répartis un peu partout tout autour du monde. Donc il faut être conscient de ceci et je pense qu’il y a une reconnaissance qui existe sur l’importance du rôle que nous jouons et de comment, également, obtenir suffisamment de ressources. Il faudrait tripler les ressources de la Banque mondiale. Avec la structure du capital actuel, nous arrivons à faire 30 % de plus avec le personnel actuel, les salaires actuels pendant la Covid et pendant la crise agroalimentaire auxquelles nous avons fait face. Et donc quand nous mesurons la productivité de la Banque mondiale, ce serait un indicateur plutôt positif. Et si on veut, à partir d’aujourd’hui, de la situation actuelle, doubler… Et nous avons regardé, nous avons regardé en détail, en profondeur sur les manières pour pouvoir étendre nos capacités, et il faudrait prendre un peu plus de risques que précédemment. Et j’aimerais soulever un défi maintenant pour vous. Alors que nous offrons plus de prêts aux pays en marge, ceci diminue, fait diminuer donc cette capacité, alors que nous essayons de rediriger les financements vers les pays en marge. Que pensez-vous de cette situation ?

[Mohamed El-Erian]

Alors, il y a beaucoup de choses que vous pouvez faire avec un bilan sans nécessairement menacer votre statut d’excellence. Si nous regardons 10 à 20 ans, d’aujourd’hui, les banques qui ne réussissent pas, ce ne sera pas à cause des ressources, ce sera à cause de l’incapacité de s’adapter au changement. Il y a eu énormément de travail fait par un scientifique du comportement à l’université MIT qui s’est posé la question : « pourquoi est-ce que l’IBM à la veille de la révolution de l’électronique… ? » Ce n’est pas parce qu’ils ont changé de direction, mais c’est parce qu’ils sont tombés dans ce piège. Par exemple, l’IBM reconnaît que la révolution de l’ordinateur ne peut plus être profitable sans l’évaluation nécessaire. Et quand on a réalisé que l’arrivée de l’ordinateur, des ordinateurs individuels, va avoir un impact sur les directions que nous allons prendre, nous nous sommes rendu compte que l’approche était la bonne. On a proposé ceci au Conseil et le Conseil l’a approuvé avec une approche sur plusieurs sites avec plusieurs points centraux. Mais ceci a été transformé sur quelque chose de plus horizontal. Ils n’ont pas suffisamment expliqué ce qu’ils voulaient faire. Donc, alors que nous descendons dans la hiérarchie de l’organisation, on essaie de penser aux endroits où on ne s’est pas encore rendu.

Donc, ce qu’ils ont fait, c’est que, comme nous le faisons tous quand nous sommes dans l’inconnu, on revient à notre zone de confort. Mais il nous faut évoluer pour réussir. C’est une question de ressources. Mais quelles sont les stratégies ? Pourquoi est-ce que nous les prenons ? Il nous faut les socialiser. Il nous faut les adopter.

[David Malpass]

Et avec les contraintes externes et les contraintes internes également, nous essayons de faire ceci, ici, avec la capacité du capital. Les branches importantes ont réussi à faire rediriger le flux. Et basé sur le cadre de la Banque mondiale pour permettre au capital de rentrer dans les pays en développement, il n’y a pas cette capacité de dépendre du capital externe, de la manière dont on l’a fait au cours des dix ou quinze dernières années. Sur le changement climatique, par exemple, la même chose se produit. Nous avons organisé notre travail sur les pays, les CCDR et avec des programmes pour les différents pays. Mais l’exécution représente un grand changement sur la manière dont nous opérons et nous espérons pouvoir nous regrouper pour pouvoir avoir une transition très facile.

[Pabsy Pabalan Mariano]

Nous avons quelques questions en ligne. Pour les personnes ici dans la salle, veuillez lever la main si vous avez des questions. Commençons par les questions en ligne. Si la conférence de Brentwood devait se passer aujourd’hui, quel genre de système de banques multilatérales de développement seraient prescrites ? Encore une question en ligne, Aman de New Delhi : comment est-ce que nous pourrons changer une… nous déplacer d’une économie intense sans faire face aux problèmes dus aux problèmes économiques ?

[David Malpass]

Alors, je vais, pour la question sur les capitaux et l’économie, pour l’Inde par exemple : l’Inde est en train d’essayer d’avoir, d’obtenir les compétences nécessaires pour la main-d’œuvre. Et donc, quand il s’agit de pays anglophones, les compétences linguistiques en anglais sont importantes. La Chine, par exemple, essaye aussi d’avoir, de bâtir sur les compétences. Il faut être, il faut avoir l’attitude opportuniste. Alors ici, pour la question de Mohamed, en 1944, l’institution Bretwood essayait de réobtenir, de rediriger les pays pour qu’ils puissent récupérer leurs standards, leurs bons standards.

Donc nous essayons d’évoluer avec les politiques macroéconomiques et en les connectant avec les politiques internes.

[Mohamed El-Erian]

Sur la deuxième question sur les compétences de la main-d’œuvre, je crois que ça, c’est un faux sujet en quelque sorte. Nous avons 1,6 emploi ici aux États-Unis par habitant. Ce n’est pas parce que… Le secteur des services est impliqué. C’est pour cela que nous obtenons ces chiffres-là. Mais pour la question sur Brentwood, alors là, je donnerais un peu plus de… Je proposerais un peu plus d’aide structurelle à la banque, mais j’encouragerais trois choses. La banque devrait pouvoir prêter plus au niveau régional, que ce soit au niveau des projets.

[David Malpass]

Et à qui est ce que vous prêterez ?

[Mohamed El-Erian]

Alors, on créerait une structure dans laquelle les pays peuvent entrer et sortir, de coalition, et partager la le service de la dette. La deuxième question est la question de bonnes pratiques, de regrouper les bonnes pratiques pour les aider. Donc nous avons besoin des connaissances et dans beaucoup de cas on se pose la question : « Mais à qui est-ce qu’on peut parler ? Qui est-ce qu’on appelle ? ». Et on termine, on finit par appeler la mauvaise personne, les mauvaises organisations. Donc c’est quelque chose à déconseiller. La troisième question, c’est la collaboration facilitée, la collaboration avec les autres institutions.

[David Malpass]

Nous parlons beaucoup de cette collaboration entre les banques et les fonds et nous reconnaissons cette recommandation. Nous avons fait des échanges aussi, quand nous parlons de ceci. Mais il y a une différence entre les prestataires et les fournisseurs de financement. Quand il s’agit d’un pays, on se pose la question : quels sont les instruments qui vont pouvoir être créés ? Les instruments qui se chevauchent pour pouvoir réussir ? Donc, c’est le temps qui nous donnera la réponse.

[Pabsy Pabalan Mariano]

Il y a une question dans la salle. Veuillez vous présenter.

[Un spectateur]

Alors, première chose, c’est que c’est fantastique de vous avoir ici parmi nous et vous devriez venir nous visiter plus souvent. Vous avez dit en début de votre présentation, en dépit des crises multiples, il y a eu... Vous avez dit que, dans une certaine mesure, ce que la Banque et le FMI ont fait a été très utile et a joué un rôle critique.

Donc ma question : qu’est-ce que vous pourriez faire pour aider le service de la dette ?

[Mohamed El-Erian]

Oui, c’était très important. Si nous n’avions pas ces moyens, ça aurait été un problème. Je crois que les efforts pour avoir injecté des fonds dans le système étaient critiques. Il ne faut pas surestimer ce qui se serait passé si les multilatérales ne s’étaient pas manifestées.

[Le spectateur]

Je ne parle pas des multilatérales, je parle des services de la dette et de la restructuration.

[Mohamed El-Erian]

Et quand moi je nous considère ensemble, moi, je remonte, et pour un exemple très simple, si vous vouliez avoir une meilleure collaboration et pour une évaluation annuelle, il faut poser la question : comment est-ce qu’on peut aider à améliorer les collaborations entre les institutions ? Quand j’étais au FMI, il n’y avait aucun avantage de collaborer avec les collègues de la Banque à l’époque. Donc, il y a des petites choses que nous pouvons utiliser dans le secteur privé qui peuvent aider à nous aligner. Allez-y.

[Le spectateur]

Alors, j’allais dire, vous avez dit qu’il nous faut trouver des solutions de dette préemptive. Mais qu’est-ce que le Fonds fait exactement ? Vous avez dit que l’article 4 est quelque chose de très important. Et est-ce que vous pourriez regarder ces facteurs-là et voir s’ils sont bien utilisés ? Le fait que vous devez acheminer vos financements vers des pays qui en ont besoin. Si je prends l’exemple du Pakistan et d’autres pays, où est que, exactement, le Fonds a acheminé des nouveaux financements.

[Mohamed El-Erian]

Alors, ce n’est pas parce que je reçois toujours une pension du Fonds que je vais dire ça, n’est-ce pas ? Et c’est aussi parce que j’ai une couverture de santé. Donc non, ce n’est pas ça. Tout d’abord, nous avons besoin de savoir, en fait, on a besoin de savoir si on a besoin de plus de bâtons ou de plus de carottes. Si en fait, si moi j’étais en fait, si j’étais contrôlé, eh bien ce serait beaucoup plus de bâtons. On peut changer le système d’incitation qui serait [inintelligible] qui devrait être intégré. Mais en fait, cela exige des décisions difficiles. Et ces dispositions difficiles n’ont pas été prises. Mais elles pourraient être prises. Sur l’article 4 : je ne sais pas de combien d’articles 4 j’ai fait partie. Il y a trois éléments sur les articles 4 et donc pendant les discussions dans les capitales, dans les provinces, qu’est-ce qui est écrit et qu’est-ce qui est publié ? Et quand en fait on voit, eh bien les choses changent. Donc il ne faut pas juger tout l’article, le processus de l’article 4, parce que vous voyez à la fin, parce qu’il y a différentes étapes avant la fin et qui en fait ne se ressemblent pas les unes les autres.

Quand on a convenu de publier le rapport ou les rapports, il y a eu des changements. Il y avait… Ils ont été adoucis, on va dire, mais ça n’a pas adouci les discussions qui s’étaient déroulées avant. D’accord. Oui, donc comme ça je peux continuer à recevoir ma pension.

[Pabsy Pabalan Mariano]

Merci beaucoup. Est-ce que vous avez des mots de conclusion ?

[David Malpass]

Avant de conclure, je voulais tout simplement remercier Mohamed de nous avoir rejoints ici. C’était une très bonne conversation. Nous avons discuté de beaucoup de questions difficiles : les économies avancées, leur rôle qui est très important dans le monde et aussi donc ces défis, ce sont des défis qui sont énormes, auxquels sont confrontés les pays en développement. D’où vient le capital ? D’où viennent les nouveaux investissements ? D’où vont-ils venir ? Donc le monde est confronté à des défis énormes et je pense qu’il a été très utile d’en parler. Je vous remercie de nous avoir rejoints.

[Mohamed El-Erian]

Merci aussi. Merci à vous tous. Vous n’être peut-être pas suffisants pour un monde meilleur, mais vous êtes très nécessaires pour un monde meilleur.

[David Malpass]

Alors du point de vue du monde, il se peut que ça ne soit pas suffisant, mais c’est en fait nécessaire. C’est un point de départ.

[Mohamed El-Erian]

C’est totalement nécessaire, on va dire. C’est totalement nécessaire. Donc, merci beaucoup pour tout ce que vous faites.